Esta terapia duplica en ingresos a los otros dos fármacos más vendidos del mundo

El medicamento está indicado para patologías como artritis o psoriasis

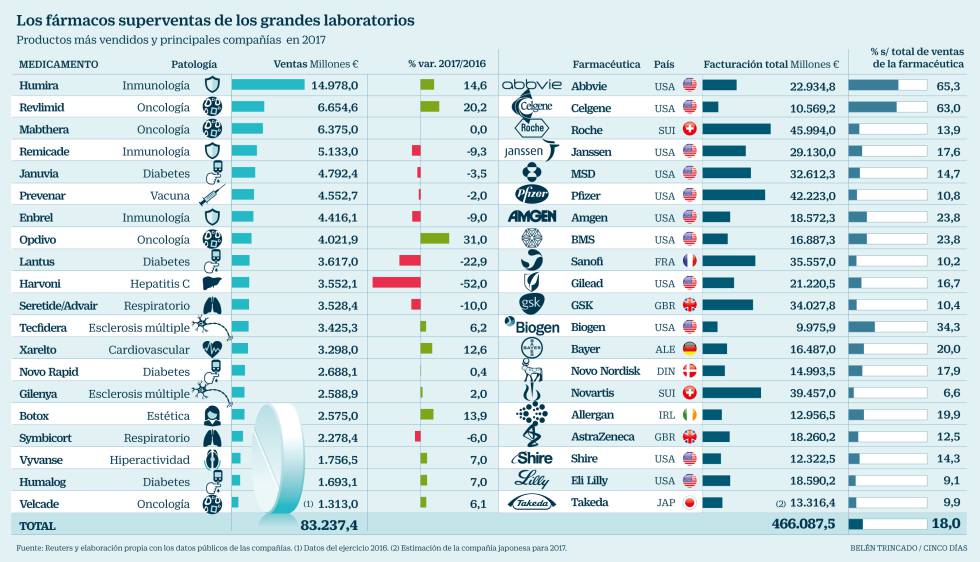

Humira volvió a reinar por segundo año consecutivo en 2017 como el fármaco con más ingresos del mundo. Este tratamiento para diversas patologías del sistema inmune aportó a su fabricante, el laboratorio estadounidense Abbvie, casi 15.000 millones de euros, un 15% más que en el ejercicio anterior.

Este medicamento está indicado para tratar diversas patologías como artritis, psoriasis, enfermedad de Crohn o colitis ulcerosa.

No solo se trata del mayor blockbuster (superventas) de la industria farmacéutica actualmente, sino que cada vez agranda la diferencia frente a los principales fármacos del sector. Ya dobla en ingresos a sus dos inmediatos perseguidores: Revlimid (6.654 millones), de Celgene, y Mabthera (6.375 millones), de Roche.

Se separa más incluso de Harvoni, la innovadora terapia de Gilead frente a la hepatitis C que reinaba en 2015, que según va curando a la gran bolsa de pacientes de hepatitis que existía en Europa y EE UU, va reduciendo su uso y, por tanto, sus ingresos (como se puede comprobar en el gráfico).

Este ranking elaborado por CincoDías incluye el fármaco más vendido de cada una de las 20 mayores compañías farmacéuticas del mundo.

Humira, además, supone nada menos que el 65% de todos los ingresos de la compañía farmacéutica. Los grandes laboratorios son muy dependientes de este tipo de superventas, ya que su cartera de fármacos más innovadores y con precios más caros suele estar compuesta por un puñado de tratamientos. Entre las 20 mayores compañías, casi el 20% de sus ingresos (18% concretamente) de media, dependen de su fármaco más vendido, según las cuentas públicas de estas empresas. Precisamente Abbvie es la que más depende de Humira en su facturación, pero en otras grandes compañías también sucede.

Para la estadounidense Celgene, el antitumoral Revlimid supone el 63% de los ingresos. Para Biogen, el 34% de la facturación procede de Tecfidera, frente a la esclerosis múltiple. Habitualmente, los laboratorios más pequeños de biotecnología, que han hallado el éxito gracias a algún medicamento muy innovador, suelen ser más dependientes de estos productos. Por contra, cuanto más grande es la compañía, su cartera es mayor y más diversificada, como es el caso de Roche, Pfizer, Novartis, Sanofi o GSK.

En la mayor farmacéutica por ingresos, la suizaRoche, el antitumoral Mabthera se ha convertido en su mayor blockbuster, con 6.375 millones (un 1% más que en 2016), superando a Avastin, que junto a Herceptin, suponen el trío de éxito de esta compañía. Se trata de tres productos biológicos contra el cáncer que supusieron en los últimos años un gran avance en la innovación médica.

Este tipo de productos biológicos (anticuerpos monoclonales) son muy costosos de fabricar y tienen un elevado precio para los sistemas sanitarios. Además, han provocado que la oncología sea una de las áreas donde más crece la factura de los hospitales. Junto a las terapias frente al cáncer, los medicamentos más caros y que más ingresos aportan a las compañías se usan para patologías como enfermedades autoinmunes, hepatitis C o esclerosis múltiple.

En otros casos, de precios menores pero utilizados para enfermedades con gran prevalencia también otorgan grandes ingresos a los laboratorios como es el caso de la diabetes: Sanofi con su producto Lantus; MSD (terapia llamada Januvia); Eli Lilly (Humalog), y Novo Nordisk (Novo Rapid). Otro caso de fármaco muy recetado es Xarelto, de Bayer, frente a enfermedades cardiovasculares.

Entre los gigantes del sector, en el caso del estadounidense Pfizer, su superventas es de la vacuna Prevenar 13, frente al neumococo, la que más ingresos aporta (4.550 millones). Para la suiza Novartis, por primera vez el medicamento Gilenya, contra la esclerosis múltiple, encabeza su ranking de ingresos, con un alza del 2% (2.580 millones) tras la caída en ventas del antitumoral Glivec.

Todos estos productos superventas cuentan con una exclusividad en el mercado de 10 años (a partir de la que deben competir con los genéricos), por la protección de la patente, debido al enorme gasto que supone su I+D, de más de 1.000 millones de media desde que comienza su investigación hasta los ensayos clínicos con miles de pacientes.

La necesidad de los laboratorios de ir renovando su cartera de productos provoca en el sector una constante actividad de compras corporativas —sobre todo de innovadoras biotecnológicas— en búsqueda del siguiente blockbuster.

ALFONSO SIMÓN RUIZ 13/03/2018

https://cincodias.elpais.com/cincodias/2018/03/12/companias/1520881368_939672.html

No hay comentarios:

Publicar un comentario

Nota: solo los miembros de este blog pueden publicar comentarios.