El consejero delegado de Apple, Tim Cook, presenta la plataforma de televisión de la compañía, el pasado lunes en su sede de Cupertino (California). MICHAEL SHORT (GETTY)

Las compañías buscan acomodarse al modelo que impone el avance tecnológico entrando en negocios ajenos a su actividad principal

"Aprende a curar la enfermedad que todavía no ha llegado”, recomienda un proverbio chino. Motivos del ciclo económico, razones estratégicas y algo tan humano como el miedo moldean el mapamundi del capital. Años de crisis han cincelado las cuentas de resultados y los errores se marcan a fuego: Kodak tenía 64.000 empleados y facturaba más de 13.000 millones de dólares en 2003; ahora no llega a los 1.600 millones de ingresos porque no supo ver que su negocio se agotaba. La Gran Depresión forzó el movimiento de las placas tectónicas de las corporaciones, los grupos se extendieron a otros territorios, huyeron de débiles mercados locales. Pero hasta el infinito tiene un límite, y ahora la mutación ya no es (solo) territorial, es del propio negocio: vender lo sobrante y entregarse a ensayar el futuro. Apple lo ha hecho esta semana con el anuncio de su incursión en el mundo de la televisión y de las tarjetas de crédito porque no confía en que sus ventas de móviles vayan a sostener la compañía.

En la estela, las petroleras abrazan las energías limpias, la banca deja de manosear billetes y explota los servicios, las fábricas de automóviles ensayan fórmulas para que los coches no se compren y las operadoras telefónicas hasta se atreven a dar préstamos personales. “Recuerdo que en unas Navidades se disparó el uso de los mensajes de texto (SMS). Yo estaba tan contento, pero la alegría me duró solo cuatro años”, contaba el presidente de Telefónica, José María Álvarez-Pallete, a los atentos alumnos de una escuela de negocios hace algún tiempo. “Fue hasta que unos jóvenes decidieron que los SMS eran aburridos e inventaron WhatsApp”. Las compañías telefónicas llegaron a ingresar 1.743 millones de euros al año en España por aquellos envíos que parecen un eco lejano del pasado y ahora corren gratis por las aplicaciones.

Muchas de las transformaciones tienen su principio y fin en el ordenador que todo el mundo lleva en el bolsillo. Al teléfono fijo le costó 75 años alcanzar los 100 millones de usuarios; al móvil, solo 16. Y el ritmo se acelera. “Muchas compañías se encuentran con que lo que ha sido su negocio principal pierde relevancia cuando el mundo empieza a descansar en lo virtual”, define Víctor Molero, responsable académico de ISDI y profesor en la Universidad Complutense. Entonces surge la gran pregunta: “¿Qué hago, cierro el chiringuito y me voy a casa a llorar, o me pregunto qué tengo de valor?”. Aparece entonces la palabra de seis sílabas “diversificación” con la promesa de rescatar los balances. Puede ser una diversificación cercana, de negocios parecidos, de productos a los que añadir más y más capas, o una ruptura con todo lo anterior. Esa última apuesta más arriesgada solo se la permiten las grandes empresas a golpe de talonario. La de la mencionada Apple se basa en tres nuevas plataformas de suscripción: contenidos audiovisuales, videojuegos y noticias. El grupo de la manzana se bate contra Netflix, Hulu o Amazon desde Apple TV. Google también ha dado su zarpazo este mes en el negocio de los videojuegos con Stadia, y Disney ha completado la compra de Fox para desafiar a las plataformas de cine. Eso ha ocurrido en apenas tres semanas.

Evolución gradual

A este lado del océano se libran otras guerras similares. La de Repsol, que ya no se define como una petrolera, quizá sea un caso paradigmático. Ramón Álvarez-Pedrosa, director de relación con los inversores, reconoce que la electrificación del transporte es su luz al final del túnel. “Podemos discutir su velocidad, pero al final estamos hablando de que se demandará esa energía”. Pero no puede ser un cambio radical. El negocio tradicional de refino, química y comercialización de combustibles fósiles va a seguir siendo central en la compañía en los próximos 10 o 15 años, quizá más. Sin embargo, en su plan de crecimiento han consignado 2.500 millones en tres años para construir una línea de negocio de bajas emisiones que tiene tres patas: comercialización de gas y electricidad; venta de gas al por mayor y lograr una capacidad de producción eléctrica equivalente al 30% de la energía que comercializan. Desde que compraron los activos de generación y comercialización de Viesgo han alcanzado los 810.000 clientes de luz y gas. Su objetivo son los 2,5 millones de clientes en 2025, con una cuota de mercado superior al 5%. Además, la compañía está en 130 proyectos a los que dedica el trabajo de 900 personas y 145 millones de euros para explorar nuevas fórmulas de negocio, incluido el alquiler de coches eléctricos.

Otro caso es el de Naturgy, antigua Gas Natural, que evoluciona hacia una compañía más eléctrica y, al mismo tiempo, en la que los servicios tengan un peso notable, del 10% de sus ingresos. El sector energético es una olla hirviendo. Red Eléctrica (REE), el operador del sistema, ha hecho una de las apuestas más rupturistas de los últimos tiempos con la compra del operador de satélites Hispasat por 949 millones. “Realmente empezamos a diversificar hace mucho tiempo, tanto de forma internacional, en el año 1999, como en telecomunicaciones, en 1997, cuando comenzamos a gestionar comercialmente el excedente de fibra óptica. Gestionamos infraestructuras, y en ese sentido el mundo satelital es muy parecido. Nos complementa”, explica Roberto García Merino, director ejecutivo de telecomunicaciones e internacional de REE.

Los bancos son otro ejemplo: adiós ladrillo, hola tecnología. Vendido su patrimonio más tóxico, ahora la banca colecciona start-ups. El Santander repasa su lista de inversión en empresas nuevas: 200 millones de dólares en 24 compañías, desde la sueca iZettle de TPV móviles, adquirida en 2013, hasta la última, Nivaura, comprada en febrero de 2019 en Londres y que se dedica a automatizar procesos de emisión de valores, como los bonos. En su cartera también tienen Gridspace, una plataforma que graba, transcribe y entiende cualquier tipo de conversación entre dos o más personas, o AutoFi, que pone en contacto a concesionarios, clientes y financieras para comprar coches. Poco que ver con limitarse a prestar dinero y pagar por los depósitos.

En el BBVA ocurre lo mismo. En abril de 2018 apostó 50 millones en Sinovation Ventures, un fondo chino de capital riesgo que realiza inversiones en empresas tecnológicas, en especial en inteligencia artificial. Antes lo había hecho por otras emergentes como Holvi, OpenPay o Solaris Bank.

Ignacio Rel, socio responsable de consultoría de EY, añade otro gran sector a esta corriente: “Te encuentras empresas de automoción que pasan de ser fabricantes a ser proveedores de líneas de movilidad, o empresas de transporte que se dan cuenta de que no es suficiente con dar un servicio de punto a punto porque el cliente lo quiere puerta a puerta”.

El mundo cambia y hay que cambiar con el mundo. Enric Serradell, profesor de Estudios de Economía y Empresa de la Universitat Oberta de Catalunya (UOC), apunta a la diana verde. El medio ambiente es el poderoso motor de la mutación. “Repsol es consciente de que los recursos son finitos y busca métodos alternativos. Está ocurriendo en todas partes…, pero quizá se vea muy claro en la agricultura. La industria del vino está tomando posiciones para reducir ese riesgo, por ejemplo”. Más que tener éxito, se trata de reducir el fracaso: “Necesito saber que, si tengo problemas con un determinado sector, puedo compensar esa falta de ingresos con otro sector en un ciclo económico diferente. Los inversores potencian mucho esta conducta a efectos de seguridad”. Pero no todo es tan fácil.

Pros y contras

EDAD MEDIA DE LAS COMPAÑÍAS: ENTRE 40 Y 50 AÑOS

El Fondo Monetario Internacional calcula que la edad media de los grandes grupos multinacionales se sitúa entre 40 y 50 años. Casi la mitad de las compañías del Fortune 500 en 1999 había desaparecido en 2010.

La diversificación tiene ventajas, enumera Joaquín Garralda, decano de Ordenación Académica y profesor de Estrategia del IE, “pero también inconvenientes. Creces enseguida, pero tienes que asimilarla. Un momento muy típico en la diversificación es cuando una gran empresa, con cash flow y sin necesidad de hacer inversiones, piensa qué va a hacer. En ese instante tiene tres opciones: repartir dividendos, comprar acciones propias o diversificarse. Cuando una empresa está muy centrada en un negocio es bueno no poner los huevos en la misma cesta, pero a veces crees que compras una cosa que funciona bien, entras, cambias el equipo directivo y lo estropeas todo. Te pegas un tiro en el pie”. ¿Es bueno o malo arriesgarse? “Hay que plantearlo desde las ventajas competitivas”, continúa Garralda. “Yo puedo ir a otros mercados utilizando lo que sé hacer. Por ejemplo, pasa cuando una empresa tiene una buena cadena logística. Puede vender zumos y además llevar en sus camiones agua embotellada; eso hace que compartas recursos, sistemas informáticos, almacenes… y añadas valor”.

Margarethe F. Wiersema y Joseph B. Beck, expertos en diversificación de la Universidad de Oxford, concluyen en un trabajo conjunto que “altos niveles de diversificación destruyen valor debido a los costes de integración que generan y a la complejidad que la administración de una cartera diversificada impone”. Hablan de la diversificación “no relacionada”, la más disruptiva. En cambio, la diversificación donde la compañía comparte recursos (por ejemplo, la marca, la tecnología o los canales de distribución) “puede llevar a niveles más altos de rendimiento”. Aunque niveles muy altos de diversificación, dicen, no dan necesariamente una mayor rentabilidad.

Paralelamente a esta necesidad de cambiar de piel hay otras fuerzas de mercado que juegan a favor de que las empresas vendan parte de sus negocios. El Massachusetts Institute of Technology (MIT) sigue la ola de rupturas corporativas en la industria. Como ocurre con la división de las células en el cuerpo humano, sus investigaciones exponen que en los últimos años cientos de empresas se han entregado a las escisiones. “Han sucedido en bienes de consumo, como cuando Kraft escindió su negocio de comestibles en Norteamérica, o cuando Alcoa separó los negocios de aluminio e ingeniería; o en tecnología, cuando HP separó los servicios del software de las impresoras”. La tendencia comenzó en los años ochenta en Estados Unidos y llegó a Europa a finales de los noventa, y se ha intensificado a medida que los inversores más activos presionan en los consejos de administración para obtener estructuras más enfocadas al negocio. “Usted podría preguntarse si estamos ante la desaparición esperada de las corporaciones diversificadas. Después de todo, tanto los académicos de finanzas como los de estrategia, aunque reconocen que una pequeña diversificación puede ser buena, han argumentado durante años que mayores cantidades [de diversificación] son perjudiciales para la creación de valor. Esta idea de que la relación entre diversificación y desempeño sigue una curva en forma de U invertida continúa impregnando los libros de texto de los líderes de estrategia corporativa”, apunta un informe de la edición digital de MIT Sloan Management Review.

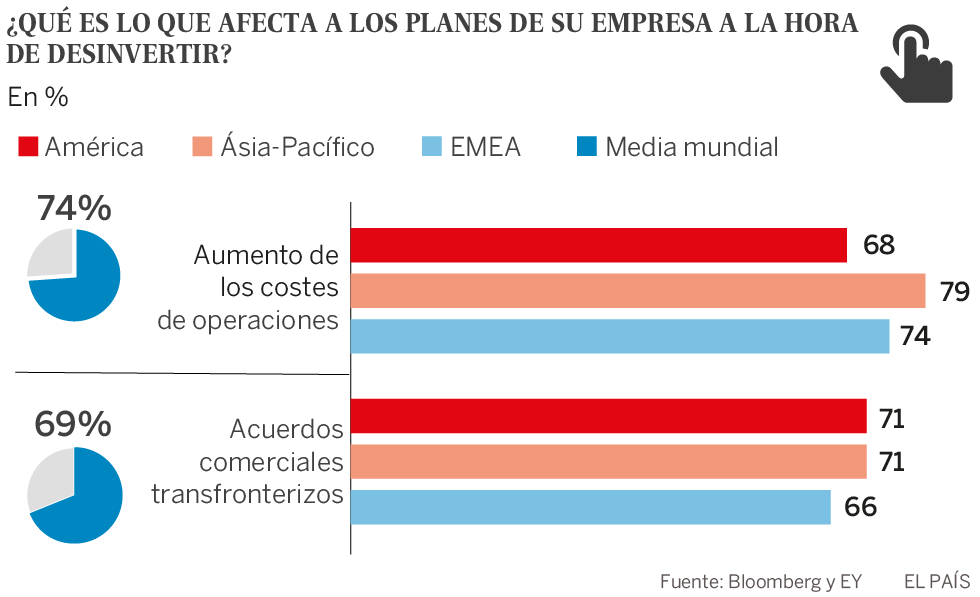

Los estudios cifran el éxito de la diversificación en el 40% o el 60% de los casos. Pero esta lógica se quiebra en el mundo de los datos. Paul Hammes, director global de diversificación en EY, apunta en el último informe de la firma sobre este tema que “se están utilizando desinversiones para financiar nuevas apuestas en tecnología, productos, mercados y geografías”. La ola de ventas está cerca de niveles récord: el 81% de las compañías admiten en una encuesta global de la consultora que tienen el deseo de modernizar su modelo operativo, y eso hará que se desprendan de una parte de su negocio en 2019.

Se impone la idea de que es mejor dejar activos en manos de otros y enfocar la atención en la propia transformación, atendiendo a las cada vez más difíciles oportunidades de crecer. Un ejemplo cercano es Ferrovial, que ha decidido desprenderse de su división de servicios, por la que quiere ingresar 3.000 millones, para centrarse en infraestructuras. O en Portugal, el de EDP hace un par de años, que abandonó su filial de gas, Naturgas, por la que ingresó 2.591 millones. “Lo que se está viendo es que todas las industrias están viviendo procesos de disrupción de su modelo de negocio que las obligan a reinventarse. Y ambas cosas [venta de divisiones que no son estratégicas y compra de negocios que aporten capacidades clave] ocurren”, cree Alberto Martín, socio responsable de management consulting y energía en KPMG.

Pero a veces el negocio va razonablemente bien y cuesta convencer a los accionistas que están cómodos en su posición de mercado para dar el paso y cambiar anticipándose al mercado. “No suele haber fricciones cuando las nuevas apuestas tienen lógica, los consejos de administración están cada vez más profesionalizados y son capaces de discernir si una estrategia tiene sentido a largo plazo”, dice Martín.

Opina lo mismo el director de estrategia de Telefónica España, Óscar Candiles. “Puedes entrar en muchísimas cosas, pero tienes que seleccionar las que más te convienen, y cuando lo planteas de forma razonable, no tienes barreras [internas]”. La operadora española ha cambiado radicalmente la tarta de los ingresos: ahora la televisión tiene un peso muy grande en particulares y la TI (tecnologías de la información) en empresas. “La capacidad que hemos creado a través del despliegue de fibra y redes ha cambiado la forma de distribuir contenidos. Eso te permite ser un jugador en el mundo financiero, en la seguridad del hogar, en la distribución de seguros o en la eficiencia energética”. Telefónica vende todas esas cosas, desde préstamos personales rápidos (Movistar Money) hasta seguros de coche (Movistar Car). Y en el sector de los automóviles los movimientos también son expansivos. Volkswagen, Nissan, Renault, PSA…, todos tienen su cartera de proyectos fabulosos.

Pero “empezar de cero es complicado, muchas empresas que están invadiendo otros sectores se están adelantando”, previene África Ariño, profesora de Dirección Estratégica del IESE. Puede que la razón última de toda esa ansiedad sea algo tan humano como la ambición de crecer por crecer, a veces sin lógica económica, o puede que sea pura defensa: “Vamos a una diversificación que no parte tanto de aprovechar las ventajas que uno tiene, como de la necesidad de defender tu ventaja competitiva”, apunta Garralda. O, como dice Ignacio Rel, igual es algo tan simple como que “tú no sabes vivir sin tu móvil y yo sin el mío”.

SIGUIENDO LA OLA DE LOS GRANDES

Un auditorio de jóvenes aplaudía a rabiar el pasado lunes a cada pequeña revelación de Tim Cook, consejero delegado de Apple, sobre sus nuevos productos. Pero ninguna tenía que ver con hardware, que ha sido su gran fuente de ingresos. “Vamos a cambiar totalmente la experiencia de pagos con tarjeta”, avanzó durante la presentación de Apple Card, una aplicación “simple, sin cargos, que puedes usar en tiendas, en la web… También está siempre contigo porque está en tu móvil”. Detalló que su plataforma de televisión se lanzará en 100 países, que tendrá un servicio de videojuegos y otro de noticias de suscripción mensual. Después, entre más aplausos, disparó una retahíla de argumentos comerciales para conquistar a sus futuros clientes.

Tanto cambio viene de una compañía que es la primera del mundo en capitalización bursátil e ingresa 40.000 millones y que, aparentemente, no tendría de qué preocuparse. O sí. Alphabet, Microsoft o Amazon llevan meses con anuncios parecidos. Ahora todas ellas están en el top 10 de las compañías con más valor del mundo. En el año 2000, en esa misma clasificación estaban empresas como Cisco, General Electric, Intel, Vodafone o Nokia. Ya no.

Como dice Enric Serradell, para evitar sucumbir ante el futuro juegan con todas las ventajas que les da el presente. “Los grandes de Silicon Valley tienen una enorme capacidad de financiación, con mucho dinero en efectivo, con un negocio consolidado, así que no tienen necesidad de acudir a banca y lo destinan a explorar esas otras actividades”.

Y eso significa ocupar el espacio de ocio de las personas, donde se mueven cientos de miles de millones. En los próximos años veremos el despegue de la inteligencia artificial y de los asistentes en el hogar. “No es algo que nos vaya a influir en la cuenta de resultados en los próximos 12 meses, pero sí en 36 meses”, cree el director de estrategia de Telefónica. Para el profesor Víctor Molero es una cuestión de supervivencia, no de mera voluntad de cambio. “El siguiente paso será captura de información biométrica. Quienes manejen esos datos sabrán de ti más que tú mismo. Esa sí será la gran revolución y nos pondrá en situación de gran vulnerabilidad”.

Madrid

No hay comentarios:

Publicar un comentario

Nota: solo los miembros de este blog pueden publicar comentarios.