La Bolsa de Pekín sufrió severas caídas a lo largo del mes de agosto, reflejo de la desconfianza de los inversores. / MARK SCHIEFELBEIN (AP)

El frenazo de China, la caída del precio de las materias primas y el elevado endeudamiento empresarial dificultan un cambio de tendencia.

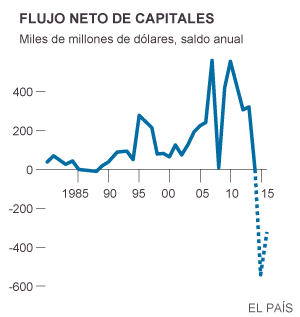

Después de más de 20 años de fuerte crecimiento, el superciclo de los países emergentes parece haber llegado a su fin. Por primera vez en casi 30 años, las grandes economías emergentes dejarán de ser atractivas para la inversión y registrarán una salida neta de capitales este año, según el Instituto de Finanzas Internacionales. A diferencia de otras crisis, las causas de ese cambio de tendencia hay que buscarlas en los propios emergentes: el frenazo de China, la caída del precio de las materias primas, el elevado endeudamiento empresarial. Brasil y Turquía son los países que acumulan más riesgos.

Los flujos de capital hacia los grandes países emergentes se han debilitado significativamente en lo que va de año. El Instituto de Finanzas Internacionales (IIF, por sus siglas en inglés) calcula que ese grupo de países apenas recibirá este año inversiones por unos 548.000 millones de dólares (unos 490.000 millones de euros), muy lejos del billón largo que lograron atraer en 2014 e incluso por debajo de los niveles registrados en plena crisis financiera internacional. El descenso es aún más dramático si lo medimos en términos de PIB: si en 2007 los emergentes lograron atraer capitales por el equivalente al 8% de su PIB conjunto, los flujos que recibirán este año apenas representarán el 2% del total.

“A diferencia de la crisis del año 2008, la salida de los emergentes está impulsada básicamente por factores internos, que reflejan una desaceleración sostenida del crecimiento en estos países y que se ha visto amplificada por una incertidumbre creciente en torno a China y a sus políticas”, explica el informe del organismo que agrupa a los principales bancos privados del mundo.

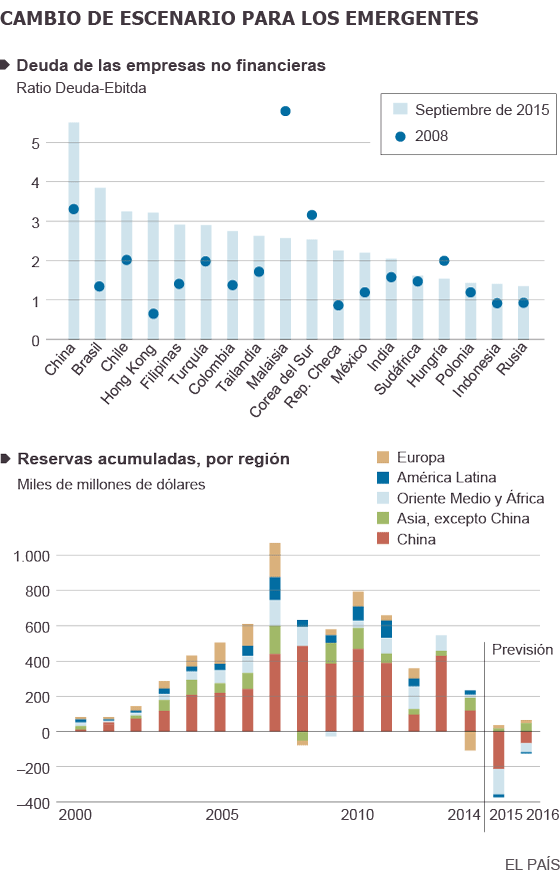

A ese negro escenario se suma la fuerte salida de capital privado de estas economías, que rondará los 1,09 billones de dólares, “sobre todo, por el pago de los créditos asumidos en dólares por parte de las empresas chinas”, explica el IIF , y la reducción de la exposición de la banca extranjera a estas economías (134.000 millones de dólares). Las caídas sufridas por las Bolsas emergentes este verano también se reflejan aquí y, con ello, la debilidad de las monedas emergentes. Tanto que, después de años acumulando reservas a un ritmo de 500.000 millones anuales, muchos países están tirando de ellas para defender sus monedas. “El cambio es especialmente elevado en China, después de años de fuerte acumulación de reservas, y entre los países del Golfo, que deben hacer frente a sus déficits ante la caída del precio del petróleo”, señala el IIF.

El saldo neto de las entradas y salidas de capital arroja números rojos por 541.000 millones de dólares, sin precedentes desde 1988. El IIF espera que la salida de capitales prosiga en 2016, con una fuga de inversión por más de 300.000 millones “aunque los riesgos se sitúan claramente a la baja”, apuntaba por teleconferencia el economista jefe del IIF, Charles Collyns.

Fin del superciclo

“El superciclo de los emergentes ha quedado atrás”, sentenciaba ayer Hung Tran, director ejecutivo del IIF. “El crecimiento en estos países se ha deteriorado significativamente en los últimos cinco años y hay razones estructurales para pensar que el cambio de tendencia no será rápido”. En ese escenario, los países con mayores déficits por cuenta corriente, con marcos de política económica “cuestionables”, un elevado endeudamiento en moneda extranjera de sus empresas y acuciados por “incertidumbres políticas” son los que tienen mayor riesgo de sufrir una crisis cambiaria o incluso de deuda. Brasil y Turquía se sitúan a la cabeza del ranking.

Pese al negro escenario que dibujan esas previsiones, el organismo que agrupa a los mayores bancos privados del mundo se niega a hablar de riesgo de recesión global, pese a que la conjunción de factores que describe —desplome del precio de las materias primas, depreciación de las divisas y turbulencias financieras— han propiciado en el pasado una fuerte desaceleración del PIB global. El IIF prevé un crecimiento para las 30 mayores economías emergentes del 3,5% este año, el más bajo desde la crisis financiera.

Un modelo de crecimiento en crisis

La salida de capitales de los principales mercados emergentes refleja las dudas de los inversores, ahora que China crece menos de lo previsto y que el modelo de crecimiento basado en las exportaciones, sobre todo de materias primas, ha demostrado sus límites.

El frenazo chino ha puesto en evidencia un “exceso de capacidad generalizado en todo el sector industrial”, aseguraba Hung Tran, director ejecutivo del Instituto de Finanzas Internacionales (IIF). En los últimos cinco años, el endeudamiento empresarial en los emergentes ha crecido el equivalente al 30% del PIB de estos países.

“La velocidad a la que se ha producido ese endeudamiento juega un papel decisivo, porque condiciona la calidad de esa deuda y el consiguiente manejo de la crisis”, admitía ayer Tran.

Una tendencia a la que no es ajena la política monetaria de los países desarrollados, con años de tipos cercanos a cero y una liquidez sin precedentes. Ahora que la Reserva Federal se plantea empezar a subir los tipos de interés, los emergentes pierden atractivo inversor pero sus empresas están atrapadas por el elevado endeudamiento, en muchos casos en dólares.

http://economia.elpais.com/economia/2015/10/01/actualidad/1443725414_336939.html

No hay comentarios:

Publicar un comentario

Nota: solo los miembros de este blog pueden publicar comentarios.