Europa y sus empresas quieren blindar sus cadenas de suministro para reducir su dependencia de las exportaciones chinas. No obstante, esta operación puede traer consecuencias económicas que perjudiquen a ambas partes.

Comercio sí, pero no dependencia. Esta parece ser la lección que la Unión Europea ha aprendido tras la pandemia del coronavirus y la invasión de Rusia a Ucrania. Así, la llamada “autonomía estratégica” ha pasado a ser una prioridad para Bruselas. No obstante, a su mayor socio comercial parece no agradarle la idea. Desde 2020, China superó a Estados Unidos como la economía con la que más comercian los Veintisiete en materia de bienes, y muchos sectores dependen casi exclusivamente del gigante asiático como proveedor. Sin embargo, ahora que los Gobiernos y las empresas de la región buscan blindar sus cadenas de suministros, muchos de ellos han comenzado a diversificar y eliminar riesgos, una práctica que se conoce como de-risking.

En junio, la Comisión Europea anunció que establecería un marco común para “lograr la seguridad económica mediante la promoción de la base económica y la competitividad de la UE”. En esta línea, el Ejecutivo comunitario afirmó que evaluaría los riesgos para la seguridad económica en cuatro áreas: resiliencia de las cadenas de suministro (incluida la seguridad energética); seguridad física y cibernética de la infraestructura crítica; seguridad tecnológica, y, finalmente, riesgos de “militarización” de las dependencias económicas o de coerción económica. Según los expertos del think tank Atlantic Council, China sería el principal objetivo de estas medidas.

Bruselas también acordó que tomaría medidas para promover la competitividad de la UE. En esta línea, la región buscará reforzar el mercado único, así como fomentar la base industrial, tecnológica y de investigación. Por otra parte, han indicado que buscarán “asociarse con la gama más amplia posible de socios para fortalecer la seguridad económica”. De hecho, la UE no ha descartado la “finalización de acuerdos comerciales”, para reforzar otras asociaciones, según expresan en un comunicado.

“Los cierres en China en 2020 fueron el comienzo de un periodo de varios años de trastornos, dislocaciones y cuellos de botella a escala mundial. Las tensiones geopolíticas entre Estados Unidos y China, anteriores a la pandemia, no hicieron sino acentuar de nuevo estos riesgos”, explica David Rees, economista sénior de mercados emergentes de Schroders a CincoDías.

Dicho esto, el experto opina que la diversificación de cadenas de suministro es una “respuesta natural” de las empresas multinacionales. “En la era inicial de la globalización se daba prioridad a la eficiencia y los costes. Hoy en día, la atención se está desplazando hacia la resistencia y la fiabilidad”, añade el economista.

Dos caras de la moneda

Pekín no se estaría tomando estas políticas de buena manera. “En China lo ven de forma distinta. Piensan que Occidente está tratando de contenerles al ver que son más competitivos, que crecen más y dominan más mercados. Desde su punto de vista, Occidente es el culpable. Finalmente, es una rivalidad entre grandes potencias y esto genera tensiones, pero ha habido una escalada desde hace diez años”, opina Miguel Otero, investigador principal del Real instituto Elcano. El experto añade que situaciones como las que se viven en Hong Kong o Taiwán han contribuido a elevar las tensiones.

Asimismo, Otero advierte que hay sectores, como el de los coches eléctricos, que están ahora bajo la amenaza China. De hecho, Bruselas ha anunciado recientemente una investigación a los productores como BYD para certificar que no estén incurriendo en malas prácticas comerciales, pero Pekín ha amenazado con imponer nuevos aranceles. “La Comisión ha dicho que va a iniciar una investigación sobre el dumping en este sector, pero las posibles medidas que pueda tomar el Gobierno chino suponen un gran riesgo. En Alemania, Francia, Holanda e Italia hay sectores como el del lujo que dependen en gran parte de las exportaciones. Si las cosas se pusieran mal no se va a salvar nadie”, asegura Otero a este periódico.

La UE parece recurrir a la diversificación como una estrategia defensiva. Donny Kranson, gestor y analista de investigación sénior de Vontobel, opina que, en términos generales, Europa quiere depender menos de China, pero también del resto de regiones. “Se trata de una decisión que no tiene una perspectiva antichina. En general, las compañías buscan aumentar su diversificación. Lo que el Covid ha demostrado es que tener varios proveedores en China no te protege si el país tiene un problema, en este caso el bloqueo. Incluso antes de eso habían aumentado los lugares en los que se fabricaban textiles, como Vietnam. Algo que se conoce como la estrategia China Plus One para el abastecimiento y es anterior al Covid, o a las conversaciones sobre la desvinculación y la reducción de riesgos”, añade el experto de Vontobel.

Los componentes para tecnologías verdes y las tierras raras serían otro de los puntos débiles de Europa. De hecho, Kranson señala que la región ya está lidiando con los problemas relacionados con el suministro de estos insumos. “Estos productos se fabrican a menudo en China o utilizan materiales procedentes de este país. En lo que se consideró una advertencia, China frenó este verano las exportaciones de dos metales para la fabricación de chips, el galio y el germanio. En este caso, los Gobiernos europeos también intentaron compensar incentivando la producción local o, al menos, consiguiendo acceso desde más lugares”, asegura.

Divorcio a medias

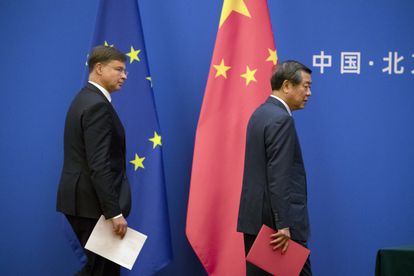

El 25 de septiembre, el vicepresidente ejecutivo de la Comisión Europea, Valdis Dombrovskis, y el viceprimer ministro del Consejo de Estado de China, He Lifeng, participaron de una reunión de alto nivel para tratar asuntos comerciales. En este encuentro, Europa manifestó su intención de “reequilibrar la relación económica y comercial entre la Unión Europea y China sobre la base de la transparencia, la previsibilidad y la reciprocidad” y manifestó sus preocupaciones por el poco acceso que tiene Europa al mercado chino.

El asunto, no obstante, es delicado. Cabe recordar que, según la Comisión Europea, en 2022 el comercio bilateral de mercancías aumentó un 23% interanual, hasta alcanzar el nivel récord de 857.000 millones de euros. Las exportaciones de la Unión Europea a China crecieron un 3,1%, hasta los 230.000 millones de euros, mientras que las importaciones de la Unión Europea desde China aumentaron un 32%, hasta los 626.000 millones de euros. Como resultado, el déficit bilateral de la Unión Europea también alcanzó un récord de 396.000 millones de euros, un aumento del 58% con respecto a 2021.

“El truco aquí es que los Gobiernos quieren separarse lo suficiente como para reducir la dependencia de China, pero no tanto como para provocar represalias, ya que China es un gran comprador de productos europeos, como automóviles y productos químicos”, indica Kranson a este periódico. En Alemania, por ejemplo, las exportaciones a China en 2023 representaron alrededor del 3% de su PIB, aproximadamente el doble que para Francia, España o Italia.

¿Quién se beneficia?

Los expertos consultados para este reportaje coinciden en que el alejamiento entre Europa y China va a favorecer a otros proveedores. Específicamente, desde Schroders resaltan que las 20 primeras economías que se están beneficiando de esta situación pertenecen en su mayoría a mercados emergentes.

“Nuestro sistema de puntuación sugiere que India es el mercado más atractivo para las multinacionales que buscan diversificar su exposición al sector manufacturero. Para 2028 se prevé que ofrezca la mayor oferta de mano de obra en edad de trabajar”, explica David Rees. Según el experto, otros factores que favorecen a este país son los costes laborales relativamente más bajos y la productividad relativamente alta.

Otero coincide en que, junto a India, los países del sudeste asiático, como Vietnam, Indonesia, Tailandia y Filipinas, verán un impacto positivo en sus economías gracias al de-risking europeo. De hecho, Schroders sitúa a Vietnam como el segundo mercado más favorecido por esta situación, debido a los costes salariales relativamente bajos, la productividad competitiva y la proporción de población en edad de trabajar hacen de esta economía un destino atractivo.

Asimismo, resaltan el papel de proveedores como Bangladés, Kenia y Pakistán, que ganarían cuota de mercado según la entidad. Esto se debe, en gran parte, a sus bajos costes salariales y su favorable demografía. Países de Europa como Hungría y Polonia, y algunos latinoamericanos, como México, también se beneficiarían.

Por otra parte, China también tendrá que ver dónde posicionar el excedente de producción que Europa dejaría al reducir las compras. “Si Occidente continúa abriéndose menos a los productores chinos, ellos necesitarán encontrar mercados sustitutos. Otros países emergentes son objetivos naturales, incluso de manera más dinámica, de modo que su crecimiento potencial siga siendo significativamente superior al de sus contrapartes más maduras”, señala Gilles Moëc, economista jefe de Axa IM.

Moëc destaca, sin embargo, que esto solo desplazará el problema. “Pekín necesita estar seguro de que no enfrentará una reacción similar en estos países en los próximos años. Muchos de ellos ya se enfrentan a déficits comerciales importantes y crecientes con respecto a China”, afirma.

Madrid - 02 OCT 2023 - 05:45 CEST

https://cincodias.elpais.com/economia/2023-10-02/de-risking-el-divorcio-parcial-entre-las-economias-de-europa-y-china.html