LUIS TINOCO

Las previsiones apuntan a un año complicado con múltiples frentes abiertos que van desde la guerra comercial al Brexit pasando por la retirada de liquidez de los bancos centrales

Al echar un rápido vistazo a los títulos de los informes especiales que bancos de inversión, gestoras de fondos y brókers han elaborado para explicar cómo creen que será 2019 desde el punto de vista económico, se percibe que serán 12 meses más complejos que los 12 meses que estamos a punto de dejar atrás. Hay quien tira de refranes para encabezar los documentos: “No es la caída lo que te mata. Es el aterrizaje”; algunos recurren a títulos de canciones (“Riders on the storm”, jinetes en la tormenta); mientras que otros van directamente al grano: “Se avecinan turbulencias”. Y es que hay un consenso bastante generalizado sobre que 2019 será otro año de crecimiento mundial, aunque a una velocidad inferior a la de los últimos ejercicios.

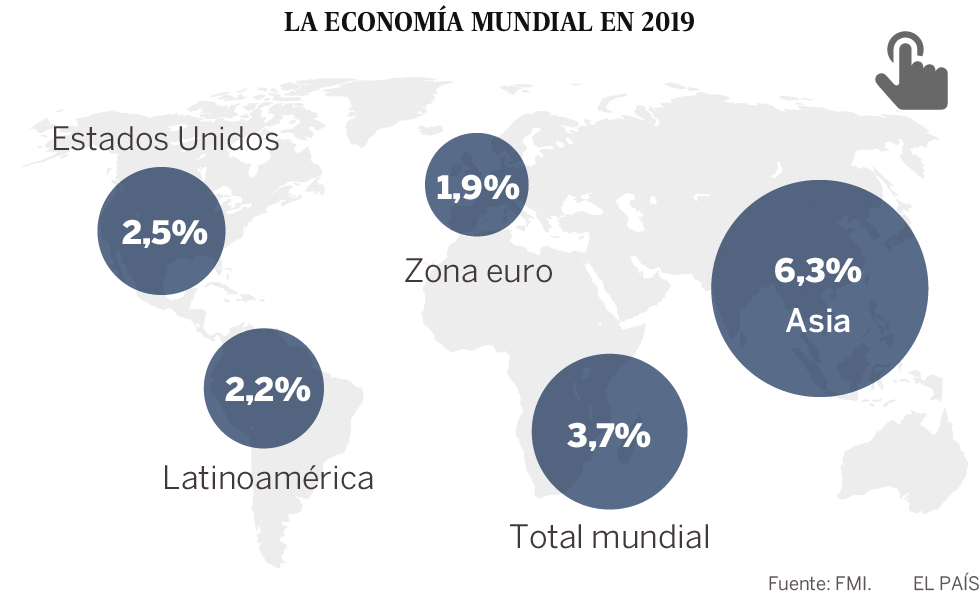

“El crecimiento alcanzó su punto máximo en 2018, pero los principales indicadores siguen siendo sólidos”, según Stefan Kreuzkamp, responsable de DWS. Esta opinión es compartida por Michael Strobaek, economista jefe de Credit Suisse: “2019 se perfila como otro año de crecimiento, aunque a niveles un poco más bajos que en los últimos años”. El PIB mundial cerrará este año con una mejora cercana al 3,7%. En cambio, la previsión para el próximo cursocontempla pronósticos que van desde el 2,9% hasta el 3,7% que augura el Fondo Monetario Internacional (FMI). Esta horquilla tan amplia en las quinielas sugiere que las incertidumbres se acumulan sobre las hojas de cálculo de los expertos. Cualquier cisne negro puede cambiarlo todo.

A pesar de la ralentización de la actividad, hasta cierto punto lógica tras una fase expansiva tan larga, ninguno de los expertos consultados vislumbra una recesión a corto y medio plazo. “Si bien en junio de 2019 el ciclo actual en EE UU se convertirá en el más largo de la historia, hay que tener en cuenta que la recuperación de la economía ha sido mucho más moderada que en ciclos expansivos pasados. Además, tanto en Europa como en Japón el ciclo no es tan maduro y queda recorrido. La experiencia vivida en países como Canadá o Australia demuestra que los ciclos económicos no mueren por el mero hecho de que sean muy largos”, argumentan desde Banca March.

Tras un par de años de crecimiento mundial sincronizado, parece que se volverá a producir una divergencia en el grado de desarrollo de los diferentes países. Los analistas consultados creen que EE UU será, una vez más, la locomotora que tire de la economía mundial. En 2018 el crecimiento estadounidense rozará el 3% gracias a los estímulos fiscales, un factor que también será determinante para que el alza del PIB en 2019 se sitúe en torno al 2,5%, aunque avanzado el año este viento de cola irá perdiendo efecto en un entorno monetario cada vez más restrictivo. “El ritmo de desaceleración en EE UU debería ser menos pronunciado que en otras zonas”, señalan en UBP. “La inversión y la demanda interna se apoyarán en la reforma fiscal y en unos tipos de interés que, aunque suben, siguen siendo bajos. Además, algunos planes de infraestructuras presentados al inicio de la presidencia de Donald Trump podrían ser estudiados de nuevo e incentivar si fuera necesario el crecimiento de la demanda desde el sector público”, agregan.

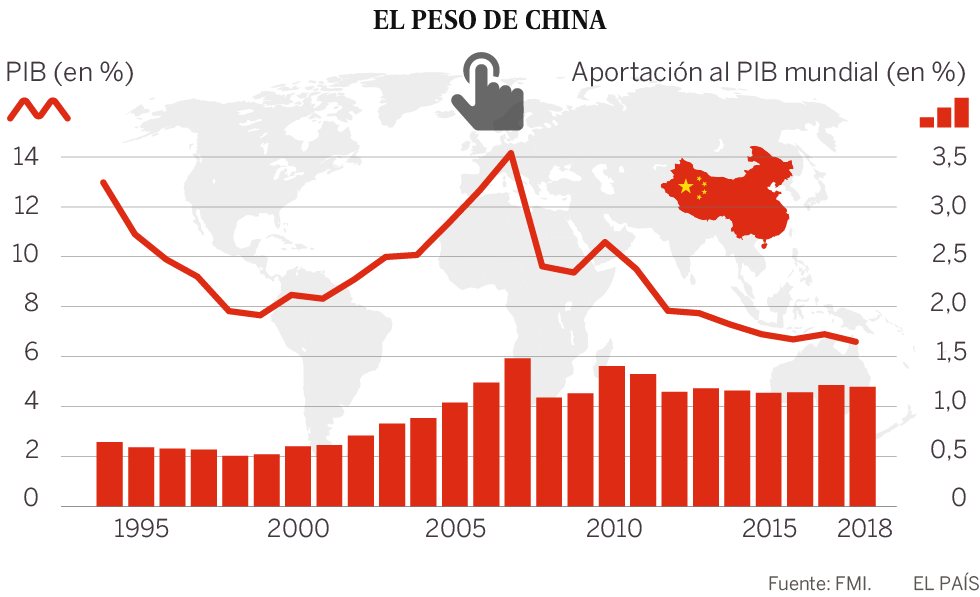

El otro gran polo de actividad, China, debería confirmar el proceso de “aterrizaje suave” en el que se encuentra su economía desde hace unos años, con un crecimiento previsto del PIB en 2019 próximo al 6%, medio punto porcentual menos que lo que se espera para 2018. En cualquier caso, la evolución del gigante asiático estará muy condicionada por el grado que puedan alcanzar las tensiones comerciales. “En la medida en que el Gobierno chino tiene la determinación de estimular la economía local gracias a incentivos fiscales y monetarios, creemos que el crecimiento del país se desacelerará el próximo año, pero lo hará de una manera suave”, explican en Natixis.

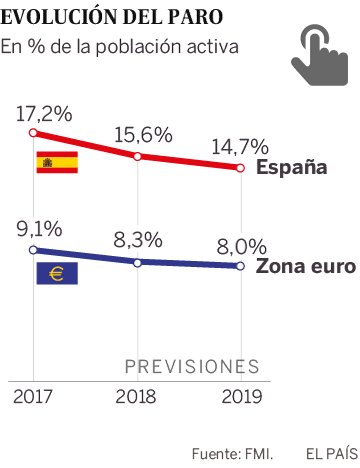

En medio de los dos colosos mundiales y su pulso por la hegemonía mundial se encuentra Europa. El ritmo de crecimiento de la zona euro podría caer por debajo del 2% alcanzado en los últimos ejercicios debido a la menor actividad en el resto del mundo y a debilidades políticas y económicas internas. “La economía de la zona euro ha decepcionado durante la mayor parte de 2018 debido a que diferentes factores coyunturales la han perjudicado. Esperamos que la desaceleración se acentúe en 2019 hasta el 1,4%, porque creemos que el consumo interno caerá debido a la menor generación de empleo. También prevemos que la inversión empresarial se modere por la pérdida de tracción mundial y el incremento de las incertidumbres”, avisan en Axa Investment Managers.

Dentro de la eurozona, España seguirá siendo un año más uno de los alumnos aventajados, aunque el ritmo de crecimiento también se resentirá. La última previsión del FMI para España, por ejemplo, sitúa el avance del PIB en 2019 en el 2,2% frente al 2,7% previsto para 2018, en un contexto de menor apoyo del sector exterior y del turismo. “La demanda interna continuará actuando como uno de los principales soportes del crecimiento en España. Las grandes cifras macro del país se mantienen sólidas, aunque todavía hay ajustes internos pendientes, sobre todo en relación con los desequilibrios fiscales del sector público”, según Banca March.

Este diagnóstico positivo para España no está exento de posibles complicaciones por el flanco político. “A corto plazo nos preocupa la incertidumbre política en Cataluña que sigue sin resolverse y que está afectando a las inversiones previstas”, avisan en Julius Baer. Otro factor de incertidumbre tiene que ver con la debilidad del Gobierno central. “Hay un gran barullo político”, describen en Andbank. “Pese a los esfuerzos del Ejecutivo por mantenerse una legislatura parlamentaria completa y aparcar los planes de elecciones generales hasta mediados de 2020, no descartamos que dichos comicios se produzcan en 2019. Todo dependerá del resultado de las elecciones autonómicas”, añaden desde esta entidad.

En una época tan volátil, hay sobre la mesa, como viene ocurriendo en el último lustro, una serie de riesgos que están detrás de la desaceleración esperada y que, además, de acentuarse podrían hacer que el escenario central para la economía mundial dibujado por los expertos termine siendo incluso peor. El principal factor de incertidumbre sigue siendo la guerra comercial entre EE UU y China. “El incremento de los aranceles puede tener implicaciones no solo sobre el ciclo económico sino también sobre la estructura productiva actual, la cual está basada en el libre comercio. Ese cambio haría que el impacto de la guerra comercial sobre la economía fuese aún mayor”, dicen en Natixis.

Razones para frenar la tensión

A pesar de que el fantasma de una escalada en el pulso arancelario sigue muy presente, la última cumbre del G-20 celebrada en Argentina hace que algunos expertos sean ahora más optimistas que hace unos meses respecto a la evolución de la actividad comercial en 2019. “El argumento a favor de un acuerdo es que China estará deseosa de llegar a un pacto que le dé un respiro. Con sus últimas sanciones, Washington ha mostrado que puede cerrar grandes empresas chinas en un instante, amenazando todo el plan de semiconductores de Pekín y poniendo en peligro a Huawei, su empresa nacional de telecomunicaciones. Por otro lado, Donald Trump necesita una victoria propia de un gran estadista, como el hombre que domó China, que le sitúe en una buena posición de cara a las elecciones presidenciales de 2020”, comenta Andbank en su informe de estrategia.

Si la tensión en torno a la guerra comercial podría aminorarse, todo lo contrario ocurre con el Brexit. La retirada del Reino Unido de la Unión Europea se materializará del 29 de marzo de 2019 a las 11 de la noche (hora de Londres). El Gobierno de Theresa May y Bruselas han llegado a un acuerdo de salida, pero su refrendo se encuentra atascado en el parlamento británico. Lo que antes parecía improbable, un Brexit duro, coge cada vez más cuerpo a medida que la cuenta atrás se aproxima a su fin. “Si se lleva a cabo una salida sin acuerdo, el daño a la economía británica sería considerable: el crecimiento podría caer un 5% de media, e incluso un 8% si otros socios comerciales como EE UU tardan en firmar nuevos acuerdos”, avisan en UBP. Y está claro que la onda expansiva no se limitaría a la isla. “Cabe esperar que a última hora se logre un acuerdo de transición, que esencialmente dé lugar a pocos cambios reales”, sugiere León Cornelissen, economista jefe de Robeco.

Otro foco de incertidumbre viene de la mano de los bancos centrales. La bajada de tipos de interés y las medidas monetarias heterodoxas como la compra masiva de deuda pública inundaron el sistema de liquidez y sacaron al mundo de la recesión provocada por la crisis financiera. Esa era de estímulos a gran escala, sin embargo, llega a su fin. “Por primera vez en casi una década, el balance agregado de los bancos centrales se reducirá. Habrá que acostumbrarse a vivir sin el apoyo del quatitative easing. Esta normalización monetaria llega además en un momento en el que la economía mundial crecerá por debajo de su potencial tras una larga racha alcista”, describen los expertos de Unigestion.

La Reserva Federal, pese a las presiones de Trump, ha subido en cuatro ocasiones los tipos en EE UU en 2018, situándolos en una banda entre 2,25% y el 2,5%. El organismo que preside Jerome Powell —que en paralelo lleva más de un año amortizando la deuda que tenía en su balance— baraja para el próximo año subir los tipos en dos ocasiones más. Por su parte, el Banco Central Europeo (BCE) ha puesto fin al programa de estímulos —más de 2,6 billones de euros—, aunque no se espera que encarezca el precio del dinero, como muy pronto, hasta el último trimestre de 2019. “Es probable que el BCE haya dejado para demasiado tarde la normalización de los tipos de interés y que con el tiempo considere que ha perdido una gran oportunidad al no haberlo hecho en 2018. La región podría verse atrapada en un entorno de tipos bajos y escasa munición monetaria para hacer frente a la próxima recesión”, advierte Keith Wade, economista jefe de Schroders.

Atentos a la inflación

Los grandes bancos centrales han diseñado una hoja de ruta que contempla una retirada muy gradual de la liquidez para no causar un cortocircuito en una economía que se ha acostumbrado a la barra libre del dinero barato. De momento ese plan se está pudiendo cumplir gracias a que el largo ciclo de crecimiento se ha desarrollado sin despertar grandes tensiones inflacionistas. Los pronósticos para 2019 apuntan a un ligero repunte de los precios en las principales economías, impulsados por revisiones al alza de los salarios, aunque no mucho más allá del 2%, umbral que hace saltar las alarmas en los bancos centrales (y acelerar las subidas en los tipos de interés). La caída de los precios energéticos —la cotización del barril de brent, crudo de referencia en Europa, se ha abaratado casi un 40%— también contribuye a relajar las presiones sobre el IPC.

“Es cierto que la subida de los salarios empieza a acelerarse debido a la caída del desempleo en las principales economías”, reconocen los expertos de Pimco, el mayor inversor en deuda pública del mundo. “Sin embargo, el aumento de la productividad puede moderar las presiones sobre los costes laborales. Además, el incremento de la competencia y la transparencia en el mercado de bienes debido al efecto Amazon probablemente mantengan controlados los precios”, añaden desde Pimco.

2018 ha sido el año del dólar. El billete verde se ha apreciado un 5,7% frente al euro desde euro. Los giros bruscos en la divisa estadounidense suelen desestabilizar la economía mundial y los mercados financieros. La solidez del dólar, como se vio en el primer semestre de este año, puede ejercer fuertes presiones sobre aquellas economías, sobre todo emergentes, que necesitan financiación en dólares a tipos bajos. Por su parte, una debilidad pronunciada de esta moneda ejerce presión sobre aquellos países más exportadores como Alemania y Japón, y agita el espectro de la inflación, pues los precios de las materias primas suelen subir durante esta etapa. La situación óptima para la economía mundial, por tanto, consiste con épocas de estabilidad para el dólar, justo lo que pronostican la mayor parte de los expertos para 2019 gracias sobre todo a la divergencia en las políticas monetarias. “Habida cuenta de que la Fed ya ha avanzado con las medidas de endurecimiento, y el BCE y el Banco de Japón habrán de equipararse gradualmente, es muy posible que el dólar se mantenga estable”, apuntan en Credit Suisse.

Uno de los efectos secundarios de los chutes de liquidez aplicados para dejar atrás la Gran Recesión es el considerable aumento de los niveles de endeudamiento, tanto en el sistema público como en el ámbito privado. “Gobiernos y empresas son ahora más vulnerables a un endurecimiento de las condiciones financieras”, reconoció la directora gerente del FMI, Christine Lagarde, hace tan solo unos meses. La deuda total acumulada en el mundo es un 60% superior a la que había en 2007, justo antes del estallido de la crisis financiera, y equivale a 182 billones de dólares.

En cualquier caso, como recuerdan los expertos de Bankinter, las recesiones vienen precedidas o provocadas cuando, además de un nivel de deuda desproporcionado respecto al tamaño de una economía, también se dan simultáneamente otros factores como un alto coste de financiación, que encarece sobremanera el pago de los préstamos, así como la existencia de fuertes desequilibrios económicos en forma de un déficit fiscal o por cuenta corriente excesivo. “La coincidencia de estas tres señales hoy no se produce, por lo que no creemos que pueda defenderse la proximidad de una recesión desde un punto de vista objetivamente razonado”, concluyen.

Madrid

https://elpais.com/economia/2018/12/28/actualidad/1545994697_966191.html

No hay comentarios:

Publicar un comentario

Nota: solo los miembros de este blog pueden publicar comentarios.