Airbus A350-900 de Iberia. ÓSCAR BARROSO GETTY IMAGES

La industria se enfrenta a un proceso de consolidación para reducir costes bajo la mirada crítica de los movimientos medioambientales

Las aerolíneas atraviesan un momento convulso. Baten récords de pasajeros gracias a una oferta barata de vuelos que unen prácticamente todos los lugares del planeta. Pero al mismo tiempo, se producen quiebras como las de Thomas Cook o Air Berlin que dejan tirados a miles de pasajeros. Las compañías tradicionales se hacen cada vez más grandes y lanzan sus propias marcas low cost para competir con los rivales milennialls como Ryanair o easyJet. El recorte de costes es la primera prioridad, incluso a costa de la comodidad del pasajero. En esa batalla por reducir gastos, las alianzas ya no son suficientes y la industria afronta un proceso de consolidación sin precedentes del que la compra de Air Europa por Iberia es el último episodio.

Al mismo tiempo, el sector se tiene que enfrentar a una creciente conciencia medioambiental que le ha puesto en el punto de mira. La imagen de la activista sueca Greta Thunberg cruzando el Atlántico en un catamarán por su rechazo a las "contaminantes" aerolíneas ha vuelto los ojos hacia una industria que, como el automóvil, busca fórmulas a toda carrera para unos vuelos más limpios y descarbonizados.

2009 fue el peor año para la aviación mundial, al registrar la mayor reducción en el número de pasajeros desde la Segunda Guerra Mundial y unas pérdidas de 11.000 millones de dólares para las aerolíneas. Desde entonces, el sector ha vivido una década mágica, con crecimiento continuo de pasajeros y ganancias espoleado por el modelo low cost, que se ha impuesto como fórmula indiscutida.

La democratización de los viajes ha provocado que volar haya pasado de ser un lujo a un uso al alcance de todas las clases sociales. Las aerolíneas transportaron 4.500 millones de pasajeros en 2019, el doble que diez años antes. Las compañías de bajo coste son, sin duda, las principales responsables de esa vocación voladora.

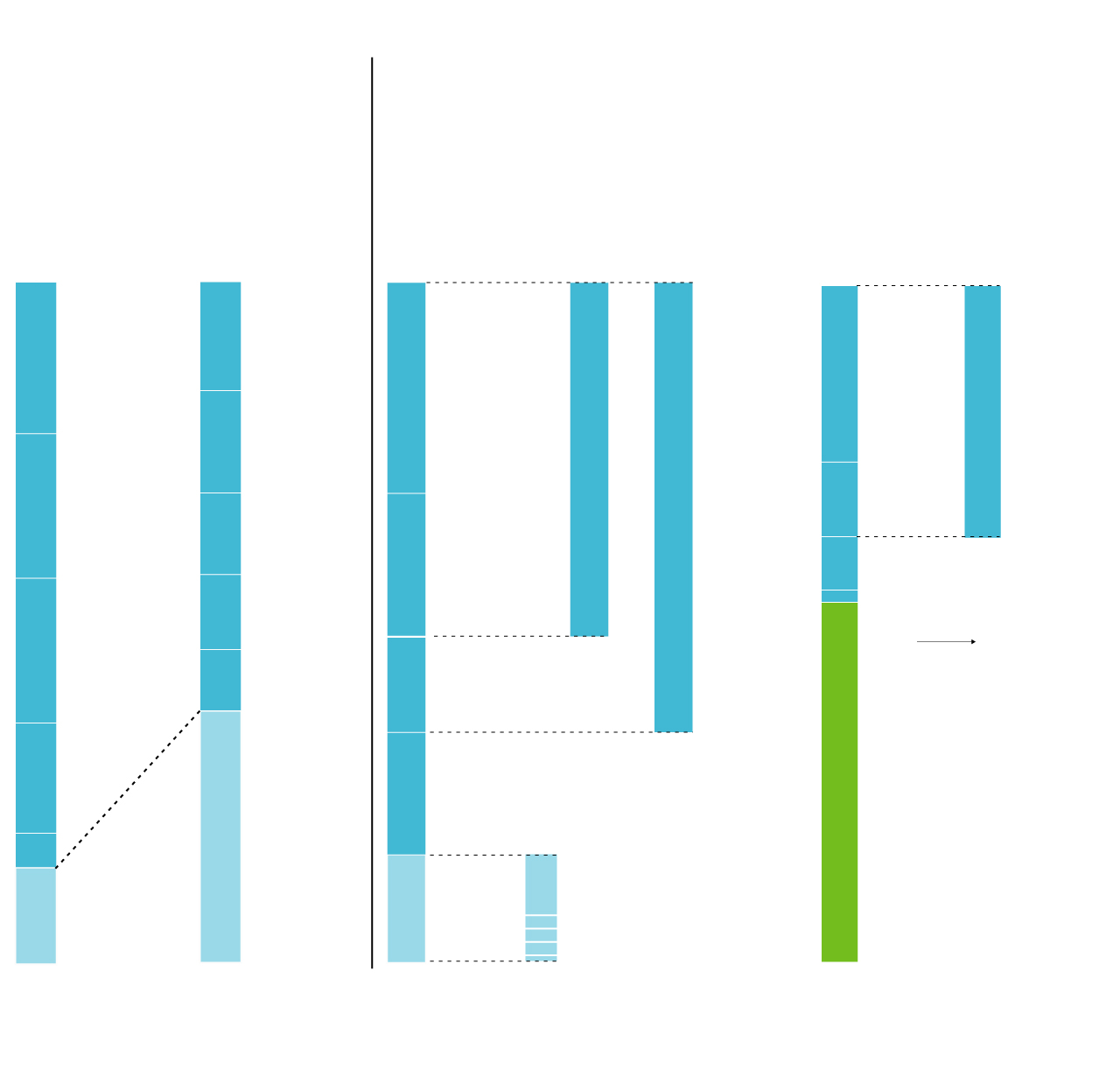

Cuota de mercado de las principales compañias

ESPAÑA

EE UU

EUROPA

DESDE MADRID

INCLUYENDO AVE

Por asientos.

En 2018.

En %

Por asientos.

En 2018.

En %

Por asientos dentro de España

(incluyendo islas)

De septiembre de 2018

a agosto de 2019. En %

Por asientos desde Madrid

a España.

De enero de 2019

a agosto de 2019. En %

Lufthansa

American

Airlines

Vueling

IAG

IAG +

Air Europa

16

22

31

52

66

37

IAG

IAG +

Air Europa

26

Ryanair

15

Southwest

21

Air

Europa

11

Grupo Iberia

IAG

12

21

Incluye:

Iberia,

IberiaExpress

y

Air Nostrum

Ryanair

8

EasyJet

11

Delta

21

2

Norwegian

AVE

53

Considera

únicamente

cinco rutas:

Barcelona,

Sevilla,

Valencia,

Alicante

y Málaga

Air Europa

14

Air France-

KLM

9

Otras

37

United

Airlines

16

Ryanair

18

5

Alaska

Binter Canarias

Norwegian

Canary Fly

Volotea

Otras

9%

2%

2%

2%

1%

Otras

16

Otras

14

Fuente: OAG, Análisis IAG, DDS, The Airline Analyst e IATA

EL PAÍS

El segmento de aerolíneas low cost gana terreno año a año a las compañías tradicionales. Medida en asientos por kilómetro ofertados (ASK, por sus siglas en inglés), la capacidad ofertada de estas compañías creció un 13,4%, casi el doble que el 6,9% de crecimiento de la industria mundial, lo que representa un 21% de la capacidad global (un 11% más respecto a 2004), según las últimas cifras disponibles de la Asociación Internacional del Transporte Aéreo (IATA), que agrupa las aerolíneas de todo el mundo.

Teniendo en cuenta los asientos ofertados, la cuota global de mercado de las low cost en 2018 fue del 29% (por encima del 16% en 2004). Compañías como Ryanair o easyJet se han adueñado del corto radio y otras de nueva creación como Norwegian o Level intentan asaltar los vuelos transoceánicos. El calificativo de “bajo coste” ya no provoca aversión en el sector y 52 aerolíneas de las 290 que son miembros de IATA se clasifican a sí mismas como low cost.

Esta primavera se puede viajar a Birmingham, Rabat o Milán por 9,99 euros con Ryanair y por 129,9 euros a Nueva York con Norwegian. Eso sí, si vuela con maleta o quiere cenar debe añadir más de 30 euros por cada concepto. El bajo coste solo se refiere al billete, y algunos países como Italia ya están prohibiendo la nueva política de equipajes de estas compañías. No es de extrañar que todos estos servicios suplementarios (elección de asientos, equipaje, venta a bordo, embarque prioritario…) representen ya el 30% de los ingresos totales de Ryanair.

“Los datos son contundentes y desmienten cualquier atisbo de crisis del modelo: cuatro de los diez mayores grupos de aerolíneas de Europa (medido ello en volumen de pasajeros transportados en 2019) son low-cost, y entre ellos el primero [Ryanair] y el cuarto [easyJet]. El modelo ha demostrado su validez con creces, más allá de toda duda y coyuntura, hasta el punto de que casi todas las grandes antiguas aerolíneas de bandera han acabado creando filiales de bajo coste. El modelo se basa en dar a los clientes libertad de elección y en no forzar a ningún pasajero a pagar por servicios que no usa –se trata de una propuesta justa y equitativa. Este servicio modulable según las necesidades comerciales es una filosofía comercial que ha tenido gran aceptación entre el público como demuestran los datos de tráfico, crecientes año tras año”, indica Alfons Claver, de Norwegian.

Los bajos precios de los billetes no impiden que las compañías hayan vuelto a ser rentables. IATA estima que la industria ha cerrado el ejercicio de 2019 con unos beneficios de 25.900 millones de dólares, con un incremento interanual del 3,1%, y obtendrá unas ganancias de 29.300 millones en 2020.

La asociación defiende que el transporte aéreo es “cada vez más accesible, eficiente y sostenible” y aporta unas cifras aparentemente irrefutables para corroborar esos apelativos: 23.000 pares de ciudades están conectadas en la actualidad por vuelos directos, más del doble respecto a las 10.250 en 1998.

Para este año, IATA predice que un ligero aumento en el crecimiento económico y los precios estables del combustible ayudarán a que el crecimiento de ingresos por kilómetro de pasajeros (RPK) de la industria se mantenga cerca de los niveles actuales en 4.1%, mientras que se espera que la carga experimente un crecimiento positivo de 2% en comparación con una disminución de 3.3% en 2019.

En España, el tráfico aéreo volvió a subir en 2019 hasta alcanzar un nuevo récord de 275 millones de pasajeros, lo que representa un 4,4% más que en 2018. “Todo parece indicar que en 2020 se moderará el crecimiento del tráfico aéreo, en gran medida debido a la desaceleración económica de nuestros principales países emisores, así como por la recuperación de algunos de los destinos competidores. La parte positiva es que, aun siendo más moderado (desde AENA estiman que será del orden del 1%), es probable que en 2020 volvamos a batir un nuevo récord de pasajeros”, asegura Javier Gándara, presidente de la Asociación de Líneas Aéreas (ALA).

Nubarrones en el horizonte

Con todo, hay nubarrones en el horizonte. El consejero delegado de IATA, Alexandre de Juniac, apuntó a la desaceleración del crecimiento económico, las guerras comerciales, las tensiones geopolíticas como la de Irán y los disturbios sociales, además de la continua incertidumbre sobre Brexit, pueden “crear un entorno más duro de lo esperado para las aerolíneas".

Y a esas circunstancias se han unido en las últimas semanas dos problemas cuyas consecuencias aún son imprevisibles: la incógnita de si volarán alguna vez los aviones Boeing 737 MAX, en tierra tras dos accidentes mortales; y la crisis provocada por el coronavirus de Wuhan, que ha motivado que compañías aéreas como Iberia, British Airways, Lufthansa, Finnair, American Airlines o KLM, entre otras, hayan anunciado la decisión de suspender o reducir sus vuelos hacia China.

Pero la industria ha convivido siempre con los vaivenes del precio del combustible, las crisis políticas o incluso las pandemias, que van a seguir sucediendo. El cambio fundamental que viven ahora las aerolíneas tiene que ver con un proceso imparable de consolidación para la rebaja de costes y hacer posible que volar barato sea rentable también para las aerolíneas.

"La consolidación en la industria aérea es un camino sin vuelta atrás", subraya el presidente de Iberia, Luis Gallego, que en marzo se convertirá en el primer directivo de International Airlines Group (IAG), tras cerrar la comprar de Air Europa por Iberia. "Aunque a veces no veamos movimientos de consolidación muy evidentes, muchas aerolíneas están desapareciendo y las están absorbiendo grandes compañías. Empresas de un tamaño similar al de Air Europa se están consolidando o desapareciendo. Estos movimientos son el futuro y pretender permanecer ajeno a ellos, podría suponer el fin de grandes empresas".

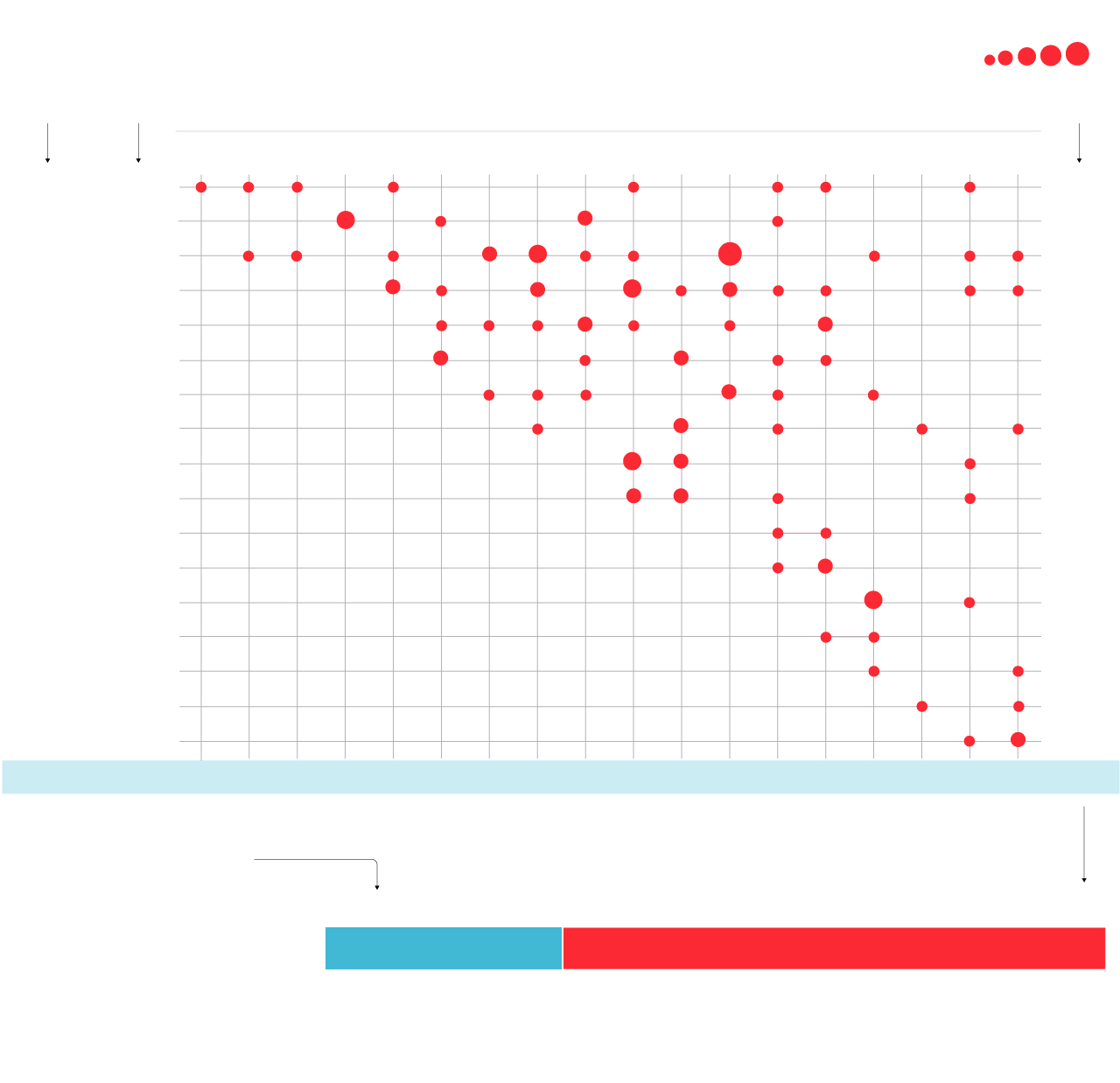

Los datos parecen avalar la tesis del directivo español que rescató a Iberia de la quiebra. De las 154 aerolíneas que se han creado entre 2000 y 2016 al calor del boom del bajo coste, 107 ya han desaparecido. La danesa Primera Air y la chipriota Cobalt Air cerraron en 2018 con nueve y dos años de vida, respectivamente. Wow Air, fundada en 2011, quebró el año pasado. Y lo mismo sucedió con otras características de los vuelos chárter como la británica Monarch. En 2019, dejaron sus aviones en tierra Germania, Thomas Cook, Adria Airways, Aigle Azur y XL Airways. Fuera de Europa, siguieron el mismo camino la india Jet Airways o la brasileña Avianca.

Aerolíneas que han desaparecido

1

5

Año de

fundación

Creadas

Año de

desaparición

Desaparecidas

2001

02

03

04

05

06

07

08

09

10

11

12

13

14

15

16

17

18

8

7

18

15

9

7

7

6

6

6

2

3

4

2

2

2

3

107

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

TOTAL

10

12

22

18

13

8

9

6

8

9

6

4

6

4

4

8

7

154

1

2

2

3

4

5

4

8

7

11

9

10

9

9

7

2

7

7

De las 154 aerolíneas

que se han creado

entre 2000 y 2016,

107 ya han desaparecido

Siguen en activo

Desaparecidas

47

107

Fuente: OAG, Análisis IAG, DDS, The Airline Analyst e IATA

EL PAÍS

En España, más de veinte aerolíneas han dejado de operar desde 2000, coincidiendo con la llegada de las low cost como Ryanair y easyJet.Entre los cierres se encuentran Air Madrid, Air Comet, Futura, Gadair, Quantum, LTE o Lagun Air o Spanair.

“Desafortunadamente, las quiebras de compañías aéreas son una de las características intrínsecas del sector, independientemente del modelo de negocio. Solamente en España en lo que va de siglo han desaparecido más de 30 aerolíneas, de todas las modalidades. Esto es consecuencia del alto grado de competencia existente, del que sale beneficiado el consumidor porque favorece tarifas más baratas. Un cambio a destacar que se ha producido en los últimos años es el hecho de que las tarifas baratas ya no son algo exclusivo de las aerolíneas de bajo coste, sino que se han extendido al resto de modelos de negocio, por lo que cada vez es más difícil diferenciar el conocido como modelo low cost del modelo tradicional (o de red), al menos en el corto y medio radio”, apunta Gándara de ALA.

En esa situación, el proceso de concentración avanza inevitablemente. En Europa, cinco grupos (Air France-KLM, IAG, Lufthansa, easyJet y Ryanair) acaparan el 63% del mercado. Aunque a pesar de este proceso de concentración, todavía se está lejos de los niveles de Estados Unidos, donde las cinco primeras líneas aéreas controlan el 86% del negocio.

Ryanair, epígono del low cost, lidera el mercado español, que representa un tercio de su tráfico y donde opera en 26 aeropuertos. Su previsión es cerrar su año fiscal (abril 2019 – marzo 2020) con 51,6 millones, un 4,2% más que el año anterior. “En 2020 podemos esperar mayor consolidación en el sector, por lo que es posible que más compañías desaparezcan del mercado. En 2019 vimos a grandes (Thomas Cook) y medianas o pequeñas aerolíneas (Aigle Azur o XL Airways entre otras) declararse en bancarrota. Esta tendencia continuará, pues los elevados precios del petróleo y el exceso de asientos en el mercado seguirá presionando a las compañías financieramente más débiles. Creemos que en los próximos cuatro años el mercado de la aviación europeo esté dominado por seis grandes aerolíneas o grupos: Ryanair Group, IAG, Lufthansa Group, Air France-KLM, easyJet y Wizz Air. Ryanair se convertirá en la más grande de esas compañías aéreas y, además, en un espacio consolidado, contará con una enorme ventaja con respecto al coste unitario y las tarifas sobre las otras cinco”, indica Alejandra Ruiz, portavoz de la aerolínea irlandesa.

Los analistas como el último informe de Bank of America Merrill Lynch también apuestan porque el sector va a seguir consolidándose a través de otras quiebras de las compañías menos rentables, de cuyos derechos de vuelo (slots) se aprovecharán los grandes grupos como IAG o Ryanair, lo que "mejorará los márgenes de los grandes operadores del sector".

Del miedo a volar a la vergüenza de volar

El otro gran desafío al que se enfrenta la industria aeronáutica es su impacto medioambiental. Movimientos sociales como Flygskam (vergüenza de volar) quieren concienciar a la gente que volar es mucho más contaminante que viajar en tren o en automóvil.

El manifiesto Stay on the Ground (Me quedo en tierra), que propone no tomar nunca más un avión, denuncia que “un kilómetro en avión emite dos veces más que otro recorrido en coche. La diferencia es importante pero no enorme. Lo que más difiere es la distancia recorrida. Nadie concibe recorrer 12.000 kilómetros en coche para veranear una semana”. Cada francés emite 5 toneladas de CO2 al año en su rutina diaria (calefacción, transporte, alimentación,…). La misma cantidad que si viaja dos veces desde París a Nueva York, apuntan desde esta plataforma ecologista.

A diferencia de lo que le ocurrió al sector tabaquero, las aerolíneas se han tomado en serio esta amenaza reputacional. Saben que se juegan mucho. La IATA defiende que la aviación solo es responsable del 2% de las emisiones globales de carbón y que las emisiones por pasajero han descendido más del 50% desde 1990. Ahora se plantean como objetivo reducir las emisiones gracias a la aplicación del plan Corsia, con el que además pretende recaudar alrededor de 40.000 millones de dólares que irán destinados a la financiación de iniciativas para la reducción de emisiones como combustibles menos contaminantes o aeronaves más ligeras. Además, fabricantes como Airbus o compañías como KLM también tratan de desarrollar aeronaves eléctricas o híbridas, que planean incorporar a la aviación comercial en los próximos 15 años.

El mayor temor de las aerolíneas es que los gobiernos aprovechen esta presión social para promover impuestos que graven a la aviación. Francia acaba de aprobar una ecotasa aérea que se cobra por cada pasajero que parte del país. Y la UE se plantea crear un impuesto similar comunitario. Frente a esta amenaza, el sector recuerda que, solo en Europa, las compañías ya pagan 5.000 millones en impuestos que tienen que ver con el medio ambiente “de los que los gobiernos no emplean ni un solo céntimo en invertir en una aviación más sostenible”, denuncia la asociación Airlines for Europe (A4E).

Los políticos también se han sumado al ruido. La alcaldesa de Barcelona, Ada Colau, ya ha pedido eliminar el puente aéreo entre la capital catalana y Madrid con la excusa de que es suficiente con el AVE. En general, se pretende eliminar todos los vuelos en trayectos cortos. Más lejos ha ido el partido verde alemán, que propone una ley que prohíba a los alemanes volar fuera de sus fronteras más de tres veces al año.

“Los impuestos destinados a evitar que las personas ejerzan su libertad para volar conseguirán que viajar sea más costoso, pero no servirán de mucho para reducir las emisiones. Aplicar impuestos para tal fin solo es una solución política para cubrir el expediente y evitar asumir la responsabilidad del impacto negativo que tiene en la economía o en la movilidad de las personas con ingresos más bajos", ha denunciado De Juniac.

“La experiencia dice que la imposición de nuevas cargas fiscales al sector no soluciona el problema original que son las emisiones de gases de efecto invernadero, y no la aviación: en 2019 las compañías aéreas en Europa hemos pagado alrededor de 5.000 millones de euros en distintos tipos impuestos etiquetados como medioambientales, y no han resultado eficientes para el propósito que persigue. Ese dinero estaría mucho mejor empleado si se dedicase a acelerar la investigación y el desarrollo de nuevas tecnologías, como los combustibles alternativos de aviación, o la aviación híbrida/eléctrica, entre otras, de forma que se pudiese combinar la gran contribución que la aviación comercial hace a la economía y a la conectividad de los ciudadanos, con un impacto cada vez menor sobre el medio ambiente”, señala en la misma línea el presidente ALA.

Madrid

No hay comentarios:

Publicar un comentario

Nota: solo los miembros de este blog pueden publicar comentarios.